連帯保証人になった、家族が経営する会社が倒産したなど、様々な理由で借金を抱え、自己破産に追い込まれるケースがあります。

実際に裁判所の統計では、令和2年の自己破産の申し立ては79,348件ありました。

自己破産をしたらクレジットカードや住宅ローンを始め、車や携帯契約、年金などはどうなるのかも気になるところ。

自己破産のメリット、デメリット、自己破産のその後はどうなるのかについてまとめました。

自己破産とは?メリットや条件解説

自己破産というフレーズは聞いたことがあっても、実際自己破産とはどんな性質を持つものか、知らない人も多いはず。

自己破産とは何か、自己破産の種類や条件、メリットについて詳しくご紹介します。

自己破産の種類と条件

まず自己破産とは何かを簡単に解説すると、自己破産は3種類存在します。

- 管財事件

- 同時廃止

- 少額管財

「管財事件」は、会社の経営者や持ち家がある場合など、財産を保有する人物が自己破産を行う場合に適用されます。

破産管財人が裁判所によって選ばれ、借金や財産の状況をリサーチ。

現金にして債権者に分配するなど、弁済を一通り行ってから免責が許可されます。

財産を隠そうとする行為は免責不許可事由となるほか、詐欺破産罪に問われる可能性があるので絶対にやめましょう!

「同時廃止」は、車や住宅など一般的な財産が手元にない場合に行われる自己破産の手法です。

財産がなく、分配しようにも原資となるモノがないことから破産管財人が選任されず、すぐに手続きが終わるのが特徴となっています。

管財事件よりも免責までの期間が短く、リスタートが切りやすいのも特徴的であり、メリットでもあります。

「少額管財」は、財産がわずかしかない場合や自己破産が認められない可能性が低い場合に用いられる手法です。

管財事件と比べ、破産管財人の負担が軽減され、自己破産が成功するまでの期間が短くなるほか、費用面でお金がかからないのがポイントであり、メリットに。

管財事件の場合、免責されるまで長くて1年かかりますが、少額管財事件だとおよそ3ヶ月程度で終了します。

一方で、持ち家だけは守りたい人、家族を巻き込む形で債務整理をやりたくない人もいるでしょう。

もし持ち家を守る場合であれば「個人再生」、家族にバレないように債務整理をするなら「任意整理」もあり、債務整理によってメリット・デメリットが異なります。

いずれの場合も収入があることが条件となるので、収入がない中で債務整理をするとなると自己破産に頼らざるを得ない部分も出てくるでしょう。

自己破産にかかる期間は種類によって違う

手続きに時間がかかる自己破産は、申し立てをしてから免責に至る期間が種類ごとに異なります。

それぞれの種類ごとにかかる期間の目安がこちらです。

- 管財事件 約3~4ヶ月

- 同時廃止 約6ヶ月~1年

- 少額管財 約6ヶ月

上記はあくまでも目安で、申し立てに必要な書類作成だけで半年近くかかることも。

債権者の数や所有する財産が手続きを複雑にする要因となるので、人によっては目安期間以上に長期化することがあります。

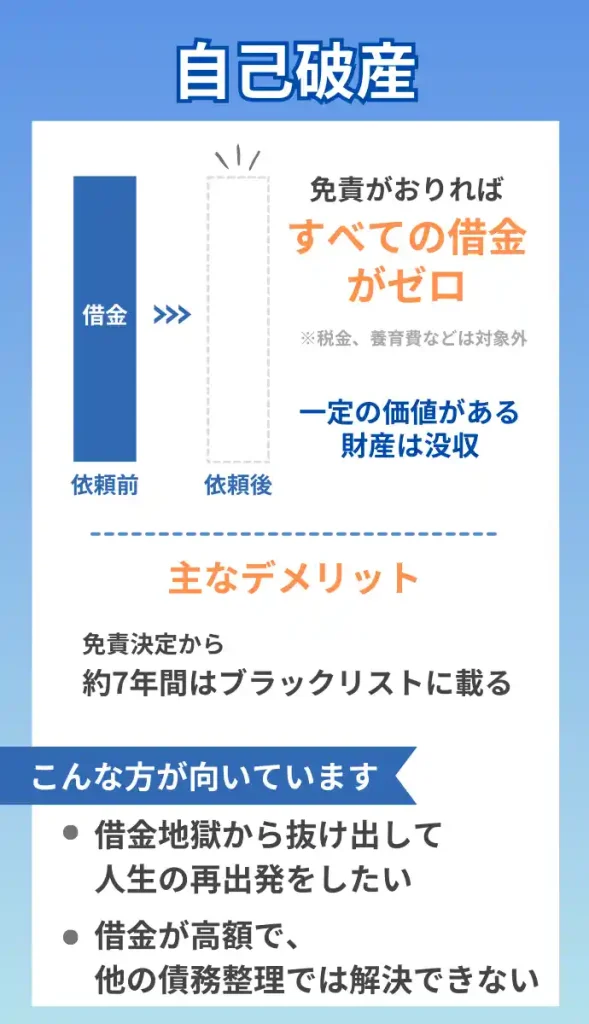

自己破産のメリットは4つ

自己破産を行うメリットは4つ存在します。

- 借金がすべて帳消しになる

- 必要最低限の生活を確保できる

- 借金取り立てなどがストップする

- 自己破産後に築いた財産は自分のモノに

メリットの1つ目は借金がすべて帳消しになるというメリットです。

収入はわずかしかないのに莫大な借金が残った場合、到底返済することは難しいでしょう。

自己破産をすれば借金の多くが帳消しになり、今まで苦しんだ借金地獄から抜け出すことができるので、大きなメリットと言えます。

莫大な借金を抱えてしまい、途方に暮れてしまっても自己破産によって前向きに再スタートを切れる可能性が出てくるでしょう。

2つ目のメリットは必要最低限の生活を確保できるメリットです。

もし自己破産をする際、すべての持ち物が没収されたら、憲法第25条で保障される「健康で文化的な最低限度の生活を営む権利」を違反することになります。

そのため、必要最低限の生活が確保される程度に財産を残すことが可能であり、その点がメリットに。

また生活保護受給者が自己破産を行った場合も、生活保護のお金で弁済することは認められていないので、安心して自己破産が行えます。

自己破産も生活保護も、一種のセーフティネットとして機能しているんですね!

メリットの3つ目は借金取り立てなどがストップするメリット。

このメリットに関しては、自己破産に限らず、債務整理を弁護士に依頼し、受任通知が債権者に送付された時点で直接的な取り立てが禁止されます。

クレジットカードや消費者金融で借金を作ってしまった場合も、債務整理の手続きに入れば一息つくことができ、その間に今後の事を考える流れに。

例えばクレジットカードで多額の債務がある時は、受任通知によってクレジットカード会社への返済などをストップできます。

最後のメリットですが、自己破産後に築いた財産は自分のモノになるメリットです。

借金が帳消しになった時点で、返済義務はありません。この時点で大きなメリットです。

自己破産後、まっさらな状態から再び人生をやり直すことができ、やり直し以後に築き上げた財産は自分のモノ。人生のリスタートが切れます。

自己破産のデメリット7つ

自己破産はメリットばかりではなく、デメリットも数多く存在します。

自己破産がデメリットになるケースはメリットよりも多くなってしまうのが現実です。

簡単にデメリットを説明するだけでも、これだけあります。

- 自己破産手続き中に制限がかかる仕事がある

- 自己破産するとブラックリストに載る

- 自己破産すると持ち家など高額な財産を失う

- 自己破産すると住む場所の制限がかかる

- 自己破産すると官報に載る

- 自己破産すると連帯保証人に支払い請求が届く

- 破産管財人に郵便物の中身を確認されるようになる

デメリットに気づかず、「借金を何とかするには自己破産しかない!」と思って、うかつに自己破産の道を選ぶと後悔する可能性も。

自己破産するとできないことも出てくるなどデメリットは事前に知るべきです。

ここからは自己破産のデメリットについて、1つずつ解説します。

自己破産手続き中に制限がかかる仕事がある

最初のデメリットは、自己破産手続き中に制限がかかる仕事がある点です。

破産手続きが開始されると、自己破産が成立するまでの期間、特定の職業に就けなくなり、相当なデメリットに。

- 弁護士や司法書士などの士業

- 会社もしくは団体企業の役員

- 宅地建物取引主任者

- 保険外交員など

無事に自己破産が成立した場合、復権という形で再び上記の職業に就けますが、保険外交員や警備員などを職業としていた人にとってはかなりのデメリット。

自己破産をすることで保険外交員や警備員などの仕事をしていた方は仕事を辞めざるを得なくなります。

自己破産前に辞めて別業種への転職をするなどの対策が求められるでしょう。

簡単には就職先を見つけられる時代ではないからこそ、家族を巻き込みかねないデメリットになり得ます。

自己破産するとブラックリストに載る

次のデメリットは、自己破産するとブラックリストに載ること。

自己破産によって借金が帳消しになることは、債権者にとっては財産を失うことを意味します。

金融機関からすれば再び同じ手を使われて損害を与えられるわけにはいかないため、ブラックリストに掲載されるでしょう。

これに伴い、以下のケースが想定されます。

- 新たな借金ができない

- 新たにローンが組めなくなる

- 賃貸物件やクレジットカードの契約が難しくなる

ブラックリストに掲載されることは、支払い能力を有していないことと捉えられます。

クレジットカードや借金、ローンを組んでも返済能力がない、賃貸物件を貸しても家賃の支払いが難しいと想定され、賃貸契約の審査が通らないなどの弊害が生じるでしょう。

そして、ブラックリストに関する自己破産のデメリットに関して知恵袋ではこんな書き込みが。

ブラックリストに載ってから

自己破産でブラックリストに載ると、7~10年新規の借り入れやローンができなくなります。

10年と考えていた方が良いでしょう。引用元:Yahoo!知恵袋

知恵袋でも触れられている通り、ブラックリストの掲載期間はだいたい5年から10年程度。

この間、クレジットカードを作ることもローンを組むことも新たに借金をすることも難しくなります。

自己破産とはどういうものかを知らない方ほど事前に知っておくべきデメリットでしょう。

自己破産すると持ち家など高額な財産を失う

3つ目のデメリットは、自己破産すると持ち家など高額な財産を失う点です。

管財事件の場合、手元にある高額な財産は弁済に回され、強制的に換金されて債権者の手元にわたります。

自己破産とは何かを知らない人が、むやみに自己破産をすると、持ち家などを一瞬にして失う可能性があり、これもデメリット。

金融庁が作成した「多重債務者相談マニュアル」にも、自己破産のデメリットとしてこのように書かれています。

デメリット ⅰ.生活必需品や最低限の生活費を除いて相談者の財産は破産管財人が売却することになるので、基本的に住宅や車は手放すことになります。生命保険なども解約させられる場合もあります。引用元:金融庁

かといって、財産を守ろうと隠してしまう行為は立派な犯罪。

持ち家を守りつつ債務整理をする場合には「個人再生」の手法があるなど、合法的に特定の財産を守ることは可能です。

債務整理の手法に関してはネット上の情報だけでなく、弁護士・司法書士事務所で無料相談に参加し、確認しましょう。

自己破産すると住む場所の制限がかかる

デメリットの4つ目は、自己破産すると住む場所の制限がかかる点。

自己破産の手続きが始まり、自己破産が決定するまではとにかく制限が生じます。

実は自己破産の手続き中、住む場所に関しても制限が生じてしまうのです。

裁判所に許可をもらわないと引越しができないなど、面倒なことばかり。自己破産とは何かを詳しく知らない方には意外と知られていません。

自己破産が成立した後は賃貸契約が結べない可能性が高いので、事前の対応が必須です。

- 破産手続き前に引越しを済ませる

- 家族名義で部屋を借りる

家族名義であればデメリットを打ち消すことができますが、もし自己破産したことを家族が知らなかった場合は別のデメリットが生じるので要注意です。

自己破産すると官報に載る

5つ目のデメリットは、自己破産すると官報に載ること。

自己破産を行うと、国が発行する官報に掲載され、個人情報が一定期間公開されるのでデメリットになり得ます。

また、自己破産の名前一覧として以下の情報が掲載されます。

- 住所

- 氏名

- 破産決定の年月日

- 破産理由

本来は裁判所などに掲示されますが、近年は「インターネット版官報」で簡単に閲覧できます。

インターネット版官報は発行から30日で無料閲覧が終了しますが、有料ならいつでも閲覧や検索が可能です。

周囲に自己破産が発覚するとこんなデメリットがあると知恵袋で紹介する人も。

人の対応

自己破産のデメリットで意外と馬鹿にできないのが、周りの対応です。

私も自己破産を経験しましたが、思ってる以上に冷ややかな目を向けられます。

また、止む無く自己破産に至った経緯などがあったとしても、自己破産=お金にだらしない=信用ならないという印象を持たれることが非常に多いです。個人的にはこういう「人の対応」が一番堪えました。

引用元:Yahoo!知恵袋

知恵袋で書かれている方のように、バレてしまうことはなかなかのデメリットになり得ますが、このデメリットを完全に回避することは難しいです。

また金融庁の「多重債務者相談マニュアル」の中では、ヤミ金融の勧誘をデメリットに挙げる項目があります。

破産した場合には、官報に住所と名前が掲載されます。官報は誰でも見ることができるので、それを見たヤミ金融が相談者にダイレクトメールで勧誘してくる恐れがあります。破産した場合、銀行や貸金業者はお金を貸してくれないため、ついつい勧誘に乗ってしまいそうですが、いったんヤミ金融に手を出してしまうと、通常の債務整理の方法では解決できなくなる恐れがあります。引用元:金融庁

ヤミ金融業者からの勧誘があったとしても、その誘いには絶対に乗らないようにしましょう。

官報を注意深く見ていない人がほとんどと言われますが、注意深く見れば発覚する可能性も十分考えられます。

官報で自己破産者の名前検索が可能かどうかについては「自己破産 名前 一覧」をご覧ください。

自己破産すると連帯保証人に支払い請求が届く

6つ目のデメリットは、自己破産すると連帯保証人に支払い請求が届くこと。

自己破産をすれば、手続きを行った本人に対する返済義務はなくなります。

しかし、連帯保証人がいた場合は、その返済義務がそのまま連帯保証人へ向かうのです。

支払い請求が届くことになり、連帯保証人に自分の苦しみをなすりつける形になってしまいます。

万が一連帯保証人をつけていた場合、闇雲に自己破産を行うのは避けましょう。

特に家族が保証人だった場合、自己破産のデメリットがダイレクトに出てくるので注意が必要です。

破産管財人に郵便物の中身を確認されるようになる

最後のデメリットは、破産管財人に郵便物の中身を確認されるようになること。

手続き中は色々なことが破産管財人に筒抜けになります。

その代表例が破産管財人による郵便物の確認です。

通常、郵便物は送り主と受け取り主の間でやり取りされますが、その中間に破産管財人が入ります。

手続き中は送り主が郵便物を出したら破産管財人へ転送され、チェックしたのちに受け取り主へ届けられる形です。

財産隠しがないかなどをチェックする意味合いがありますが、自己破産のために我慢しなければならないデメリットです。

自己破産が本当にベストなのか、

プロに相談を!

自己破産後はどうなる?クレジットカードの復活期間も

自己破産を認めた後、なにも考えずに暮らせるわけではありません。

まだまだ気を付けなければならない要素がたくさんあります。

- 自己破産するとクレジットカードはどうなる?

- 自己破産すると住宅ローンや持ち家はどうなる?

- 自己破産すると賃貸契約や退去費用はどうなる?

- 自己破産すると生活保護はどうなる?

- 自己破産すると車はどうなる?

- 自己破産すると携帯契約はどうなる?

- 自己破産すると家族への影響や相続はどうなる?

- 自己破産すると税金や年金はどうなる?

- 自己破産すると会社にバレたり解雇される?

- 自己破産後もお金がない状態が続く?

- 自己破産後に訴えられることはある?

- 自己破産すると奨学金はどうなる?

実にこれだけのことを気にしなければならず、自己破産するとできなくなることも。

これから1つずつ、住宅ローンのことなど自己破産後に気にすべきポイントを解説していきます。

自己破産するとクレジットカードはどうなる?

自己破産をしてしまうと、金融機関のブラックリストに掲載されるので、当面の間はクレジットカードが作れず、復活期間を待たなければなりません。

そして自己破産時に持っていたクレジットカードはどうなるかといえば、強制解約の憂き目に。

クレジット=信用なので、自己破産をした時点でクレジットカードを作れるほどの信用はなくなってしまうため、当然の措置と言えます。

再びクレジットカードが使える復活期間に必要な年月は、5年もしくは10年。

- 日本信用情報機構(JICC)・CIC→5年間

- 全国銀行協会→10年間

クレジットカード会社がどの信用情報機関を使っているかで変わりますが、復活期間として10年間様子を見るのが確実です。

また破産者になってしまうと、過去にクレジットカードを持っていた会社自身のブラックリストに載っている可能性もあり、10年経過してもクレジットカードが作れないデメリットも考えられます。

破産者はクレジットカード審査で長らく落ち続けることになるので、破産者になることのデメリットは大きいです。

クレジットカードはあれば便利ですが、お金がないとついつい使ってしまうのもクレジットカードの怖いところ。

5年で復活期間を迎えるケースを期待して、復活期間が5年のクレジットカード会社を狙うのもいいですが、10年の復活期間を待つのが無難と言えます。

クレジットカードの代わりとしてデビットカード、プリペイドカードがあるので復活期間を迎えるまではクレジットカードの代用で我慢しましょう。

自己破産すると住宅ローンや持ち家はどうなる?

住宅ローンも債権の一種なので、自己破産によって住宅ローンの返済義務はなくなります。

またブラックリストに掲載されれば、クレジットカード同様、復活期間は5年もしくは10年で、復活期間を迎えるまで新たな住宅ローンは組めません。

そして、住宅ローンの支払い途中、住宅ローンの支払い完了に関係なく、自己破産で持ち家は処分され、売り払うことになります。

自己破産で持ち家はどうなるかを端的に説明すると、住宅ローンの返済義務がなくなる代わりに持ち家もなくなるということです。

住宅ローンの復活期間を迎えるまでは住宅購入の頭金を貯める期間として、ポジティブに住宅ローン復活期間まで待ちましょう!

住宅ローンが組めないことは確かにデメリットですが、また住宅ローンが組めるような経済的余力が出た時、感慨深い気持ちになるはず。

その時が迎えられるよう、住宅ローンが支払えるだけの経済的余力を復活期間の間につけていきましょう。

自己破産すると賃貸契約や退去費用はどうなる?

住宅ローンが必要な持ち家を諦め、自己破産後に新しく賃貸契約をする場合にも注意すべき点が。

近年は家賃保証会社が保証人の代わりとなり、賃貸契約を結ぶことができます。

そのため、自己破産をすれば家賃保証会社が利用できなくなる可能性が。

家族が連帯保証人となって賃貸契約を結ぶ、信用情報機関を利用しない家賃保証会社の利用など、対策が必要です。

また滞納していた家賃は自己破産で免責されますが、退去費用に関しては支払う必要があります。

あくまでも破産手続きの前に作った債権が帳消しになるので、退去費用は別です。

退去費用に関しては事前に処分できるものは処分するなどして、少しでも退去費用を圧縮していきましょう。

自己破産で賃貸契約がどうなるかなど、生活にかかわることは契約前に弁護士に相談するのがおすすめです。

自己破産すると生活保護はどうなる?

生活保護は憲法で保障される「健康で文化的な最低限度の生活を営む権利」のためにあります。

そのため、ローンとは異なり、自己破産をしたから生活保護がなくなることはありません。

自己破産も生活を立て直すための方法の1つであり、似たような制度と言えます。

自己破産すると車はどうなる?

住宅ローンがあれば自己破産によって持ち家が処分されるように、車も財産となるので、原則は処分されてしまいますが、例外があります。

それは車の査定額が20万円を超えるかどうか。

20万円以上の財産を持っていれば原則処分され、債権者たちに分配されますが、20万円を下回れば手放さずに済みます。

大切な車だから処分したくない、愛車はどうなる!というお気持ちはあるでしょうが、査定額が全てです。

またカーローンを組んで支払いの最中に自己破産をした場合、所有権はローン会社にあるため、車もローン会社のものに。

新たに購入する場合は、ブラックリストに掲載されるため、復活期間を迎えるまでローンが組めないので、現金で購入することになります。

当面は中古車に乗り続ける手もありますが、クレジットカードが持てないため分割での支払いが困難になります。

生活の中で車が手放せないという方は他の債務整理の手段を検討してみることもおすすめです。

「債務整理 デメリット」の記事では各債務整理の種類別にデメリットを解説しています。

個人の生活状況にあった債務整理を選ぶことも大事なポイントになるので、ぜひチェックしてみてください!

自己破産すると携帯契約はどうなる?

携帯電話の契約がどうなるかも気になるポイントですが、以下の場合であれば携帯契約は継続できます。

- 携帯端末代を完済した

- 携帯電話代の未払いがない

しかし、まだ端末代の分割払いが続いていたり、未払いがあったりすると、携帯契約は継続できず、強制解約の可能性も。

最近は固定電話がなく携帯電話のみというケースは珍しくないため、強制解約は貴重なライフラインを潰すことを意味します。

交渉次第では自己破産後も携帯契約が継続できるケースはあるようですが、強制解約をされても文句は言えません。

新たに携帯電話を購入する場合も、ブラックリスト掲載の影響で分割払いができず、新規契約も拒否される可能性が強いため、計画性が求められます。

端末の分割払いもローンの一種なので、支払い遅れは信用に傷をつけるので注意です。

ただ自分で好きな端末が選べて安く手に入れられるというのは、ある種メリットでもあります。

自己破産すると家族への影響や相続はどうなる?

自己破産は個人の財産を対象としたものなので、自己破産でどうなるかといっても家族の財産まで処分されることはなく、実害を被る可能性は小さいです。

しかし、持ち家だった場合には、住宅ローンの弁済と引き換えに住んでいる家が処分されるなど、影響が全くないわけではありません。

クレジットカードの場合は家族カードが使えなくなるので、家族で使っていたクレジットカードが使えないというデメリットも想定できます。

また自己破産と相続の関係ですが、自己破産前に相続が決まると遺産の受け取り分が弁済に回されてしまいます。

ただ自己破産後に相続が決まれば普通に相続できます。タイミング次第で成り行きが全く異なるので、人生にかかわることだからこそ気を付けましょう。

自己破産すると税金や年金はどうなる?

住宅ローンのように免責される債権もあれば、自己破産でも免責されない債権があります。

- 健康保険料

- 養育費

- 損害賠償金

- 税金

- 年金保険料

そのため、自己破産をしても税金や年金保険料の支払い義務はなくならず、自己破産後に役所に出向いて、弁明を行って計画を立てます。

滞納した税金を払う意思さえあれば役所は寛大な態度をとりやすく、無理のない形での税金の支払いを認めてくれます。

少しでも返済しようとする市民に役所の人が怒るようなことはまずないので、安心して役所に足を運びましょう。

また自己破産をすることで年金の支払いが難しくなる場合は年金保険料の免除、納付猶予など様々な方法で支払いをストップできる場合が。

自己破産をしたことで年金の支払いがどうなるかについても役所の年金担当窓口で相談を行いましょう。

自己破産をしたから年金保険料が払えないと正直に伝え、くれぐれも未納はやめてください。

自己破産すると会社にバレたり解雇される?

基本的に自己破産をしたところで、会社にその事実が通達されることはなく、バレない可能性が高いです。

もちろん官報を同僚や上司が見てしまい、自己破産が発覚するケースはないとは言い切れません。

ですが、会社にバレたとしても、自己破産を理由に解雇するのは不当解雇となるので、解雇の心配は無用です。

近年は採用活動の中で、ネット検索を行って素性を調べる会社も多く、バレる可能性は想定した方がいいでしょう。

意外と知られていないのが退職金の取り扱い。

実は退職する予定がなくても、自己破産の手続きを進める中で、予想される退職金の8分の1が没収されることになり、事前に同額を支払わないといけません。

仮に200万円が予想される退職金だった場合、8分の1の25万円を用意しなければならず、結構な負担になるでしょう。

自己破産後もお金がない状態が続く?

自己破産後、財産を全部没収されてお金がない状態になるのでは?と思う方もいるでしょう。

銀行口座で貯金をしていた場合、口座の残高が合計20万円まで守られ、超えた分は弁済に回されます。

また現金で貯金していた場合は99万円まで守られますが、自己破産を想定して銀行口座からお金を下ろすと自己破産が認められない要因になりかねず、注意が必要です。

ただ自己破産後は貯金をしても何ら問題はなく、差し押さえられることもありません。

自己破産後でお金がない時期は苦しいですし、お金がなくて追いつめられる人も。

しかし、自己破産後でお金がないことよりも、莫大な借金がある方が大変。

借金に困ったら弁護士・司法書士事務所に無料相談をしましょう。

自己破産後に訴えられることはある?

自己破産後に債権回収のために訴えを起こしても、強制執行で回収することができなくなるので、基本的に訴えられることはありません。

例えば住宅ローンを組んでた場合、住宅ローン会社から住宅ローンの債権の弁済を求めることは、自己破産後はできません。

しかし、自己破産の手続きが始まる前だと訴えられて強制執行まで進む可能性があるので、1日でも早く対応が求められます。

クレジットカード会社から、クレジットカードの債権について訴えを起こされないよう、1日でも早く弁護士などに相談して委任通知を出してもらいましょう。

自己破産すると奨学金はどうなる?

近年は多額の奨学金を抱え、返済に苦しむ若い世代が増えており「奨学金は自己破産できるのか」「自己破産でどうなるか」が気になる方も多いでしょう。

奨学金は一種の借金なので、自己破産における免責の対象です。

そのため、自己破産をすれば支払い義務はなくなりますが、あくまでも奨学金を受け取った本人の話。

奨学金を申し込む際に保証人もしくは連帯保証人をつけた場合は要注意です。

両親や親戚などが保証人になっている場合が多く、自己破産によって支払い義務が保証人・連帯保証人に移り、肩代わりを余儀なくされる可能性が。

自己破産で免除されるのはあくまでも本人のみ。債権の弁済がどうなるかは自己破産後に債権を背負うことになる保証人や連帯保証人に託されます。

両親や親戚など保証人になった家族に多額の支払いをさせることになるので、無配慮な自己破産は注意です。

自己破産で保証人のことや奨学金がどうなるかについても、弁護士や司法書士に尋ねて説明を受けましょう。

自己破産手続きの流れ・費用・おすすめ弁護士は?

自己破産手続きの流れ

ここから自己破産の流れをご紹介します。

同時廃止と管財事件、それぞれの手続きがどうなるのか、どのような違いがあるのかを解説します。

同時廃止手続きの流れ

まずは同時廃止に関する手続きの流れをご紹介します。

- 弁護士・司法書士への無料相談

- 弁護士・司法書士との委任契約

- 受任通知の発送

- 債権や過払い金の調査

- 財産や収支の調査

- 自己破産申立書の作成

- 自己破産の申立て・即日面接

- 破産手続開始決定

- 同時廃止決定

- 裁判所での免責審尋

- 免責許可決定

最初に弁護士・司法書士に債務整理の無料相談を行います。そこで自己破産なのか、任意整理なのか、個人再生なのか、大まかな方針を定めます。

契約を結んだら、受任通知を債権者に送付、この時点で取り立てや返済はストップ。

債権や過払い金の有無を調べ、財産状況を確認したところで最終的な債務整理の方法をジャッジします。

自己破産は官報に掲載されるリスクがありますが、任意整理などはそのリスクがないので、自己破産を回避できるのが理想的であり、メリットになります。

自己破産の手続きでは、自己破産申立書を提出しなければなりません。

- 債務者の氏名や住所など個人情報

- 借金額

- 住宅ローンやクレジットカードなど借金の理由

上記の情報を記載して提出後は、自己破産の経緯や反省文などを記した報告書を提出して裁判官との面接に備えます。

景気がいい時に住宅ローンを組んで家を建てたものの景気悪化で住宅ローンが返済できず、自己破産に追い込まれた、クレジットカードを使い過ぎたなど事情を説明。

その他、面接では報告書などを基に様々なことを聞かれるほか、弁護士が代理で対応し、その後破産手続きがスタート。

免責審尋では債務者も裁判所に出向きますが、聞かれる内容は名前や住所の確認ぐらいで、長い時間説教されるようなことはほとんどありません。

最終的に自己破産が認められるかどうかが決定します。

管財事件手続きの流れ

同時廃止と管財事件、どこに違いがあるのか、先に管財事件の手続きの流れを確認します。

- 弁護士・司法書士への無料相談

- 弁護士・司法書士との委任契約

- 受任通知の発送

- 債権や過払い金の調査

- 財産や収支の調査

- 自己破産申立書の作成

- 自己破産の申立て・即日面接

- 破産手続き開始決定

- 破産管財人選任・予納金の納付

- 破産管財人との面接

- 債権者集会・債権者への配当

- 裁判所での免責審尋

- 免責許可決定

同時廃止との決定的な違いは、破産管財人を選定する作業が入る点です。

破産管財人が選任されると、破産管財人と面接を行い、破産管財人が財産などの管理を行い、債権者集会を開催して配当などが決定。

配当は、債権額の割合で分けられ、住宅ローンのような高額の債権であれば住宅ローン会社に多めに配分されることに。

この後に免責審尋が行われるため、破産管財人が関与する分、免責が決定するまでにはかなりの時間が予想されます。

自己破産にかかる費用相場は?

自己破産の費用相場は、安くて20万円程度、高くて60万円ほどと言われています。

同時廃止、少額管財、管財事件などケースによって費用が大きく異なるのが特徴です。

| 事務所名 | 着手金 /1件 |

報酬金 /1件 |

その他 費用 |

|---|---|---|---|

| サンク | 500,000円 ※住宅ローン有の場合+100,000円 |

一律10% | 管財人費用の自己負担 ※各都道府県により費用が異なる |

| はたの ※書類作成のみ |

ー | 330,000円~ ※管財事件の場合+200,000円〜 |

|

| ロータス | 220,000円 | 220,000円 ※管財事件の場合+200,000円〜 |

55,000円 ※諸経費 |

| ひばり | 220,000円~ | 220,000円~ | 5,500円 ※諸経費 |

※事務所名略 ※税込 ※事務所により別途切手・交通費・訴訟費用など実費、諸経費あり

管財事件になると同時廃止に比べ20万円以上多くかかることが表を見ても明らかです。

また司法書士事務所は書類のみ作成し、破産手続きの代理は行えない分、費用面で若干安いこともわかります。

自己破産の費用は、何かとお金がかかる分、弁護士・司法書士事務所の比較が必須であり、比較することで費用面でのメリット・デメリットに気付けるでしょう。

自己破産の費用相場については「自己破産 費用」の記事で詳しく解説しています。

おすすめの弁護士司法書士

自己破産の手続きは結構複雑なことがお分かりいただけたのではないでしょうか。

スムーズに自己破産を目指すためには弁護士・司法書士の存在は必須と言えます。

- はたの法務事務所

- 東京ロータス法律事務所

- サンク総合法律事務所

- ひばり法律事務所

債務整理に強いとされる5つの弁護士・司法書士について特徴や自己破産の費用などを掘り下げていきます。

はたの法務事務所

はたの法務事務所の特徴

今回ご紹介する中で唯一司法書士事務所である、はたの法務事務所ですが、債務整理の実績が豊富で満足度も95.2%と高い評価を集めます。

- 相談料や着手金無料

- 司法書士歴40年と長い実績がある

- 相談実績20万件以上

- 面談のアドバイスを事前にもらえて、万全なサポートが行える

司法書士事務所を利用するネックは、裁判所での面談に同席できないなど、代理で作業を進めることができない点です。

しかし、司法書士歴40年、相談実績20万件以上と経験豊富のはたの法務事務所は、事前準備を入念に行い、面談での対処法などをレクチャー。

自己破産の手続きで債務者が不安になりそうな部分を徹底カバーするので安心であり、メリットやデメリットの説明なども詳しく行います。

はたの法務事務所の自己破産費用

| 相談料 | 無料 |

|---|---|

| 着手金 /1件 | 無料 |

| 報酬金 /1件 | 330,000円~ ※管財事件の場合+220,000円〜 |

| その他諸経費 /1件 | ー |

※税込 ※予納金・郵券・交通費など実費あり※書類作成のみ

| 企業形態 | 司法書士法人 |

|---|---|

| 主な業務 | 任意整理・過払い金請求・個人再生(書類作成)・自己破産(書類作成) |

| 所在地 | 東京本店:東京都杉並区荻窪5-16-12 荻窪NKビル5階(受付)・6階 大阪支店:大阪府大阪市淀川区西中島4-11-21 新大阪コパービル303 |

東京ロータス法律事務所

東京ロータス法律事務所の特徴

弁護士法人となって丸5年を迎える東京ロータス法律事務所。債務整理に力を入れる弁護士法人であり、債務整理のメリットやデメリットを丁寧に伝えてくれます。

- 借金問題に関して相談料無料

- 土日祝日も対応している

- 自己破産の費用が比較的安い

- 債務整理に関して実績が豊富

東京ロータス法律事務所は借金問題に関する相談料を無料にするなど、債務整理に関する実績・メリットに定評があります。

自己破産の手続きはもちろんのこと、持ち家などの状況によっては個人再生、任意整理など柔軟に切り替えることも可能で、利用するメリットは十分。

そして、弁護士事務所の中では比較的費用面がリーズナブルと、安心して依頼ができる点が特徴的であり、メリットです。

東京ロータス法律事務所の自己破産費用

| 相談料 | 無料 |

|---|---|

| 着手金 /1件 | 220,000円~ |

| 報酬金 /1件 | 220,000円~ ※管財事件の場合+200,000円〜 |

| その他諸経費 /1件 | 55,000円 |

※税込 ※予納金・郵券・交通費など実費あり

| 企業形態 | 弁護士法人 |

|---|---|

| 主な業務 | 任意整理・過払い金請求・個人再生(書類作成)・自己破産(書類作成)・身近な法律問題全般等 |

| 所在地 | 東京都台東区東上野1丁目13番2号廣丸ビル1-2階 |

サンク総合法律事務所

サンク総合法律事務所の特徴

代表弁護士の柔和な笑顔が特徴的なサンク総合法律事務所は、債務整理だけでなく、企業顧問など様々な業務を取り扱う弁護士法人です。

- 所属弁護士が多い

- 債務整理に特化したコラムがある

- インタビューを積極的に受ける

- オンライン面談が行える

債務整理救助隊という、債務整理に特化したコラムを持っており、自己破産とはどういうものかという簡単な疑問を含めた債務整理の悩みに所属弁護士が回答しています。

インタビューも積極的に受けており、弁護士の雰囲気などを感じ取れるほか、所属弁護士が多く、女性の弁護士も在籍しているのが特徴的です。

またオンライン面談が行えるので、自己破産に向けた話し合いを事務所ではなく自宅で行えるのも令和ならではのメリットと言えます。

サンク総合法律事務所の自己破産費用

| 相談料 | 無料 |

|---|---|

| 着手金 /1件 | 500,000円 ※住宅ローン有の場合+100,000円 |

| 報酬金 /1件 | 一律10% |

| その他 | 管財人費用の自己負担 ※各都道府県により費用が異なる |

※税込

実際に問い合わせをして確認した内容になります。

| 企業形態 | 弁護士法人 |

|---|---|

| 主な業務 | 債務整理・民事事件一般・離婚・相続・遺言・事業再編・貸金問題・企業の倒産処理など |

| 所在地 | 東京都中央区八丁堀4-2-2 UUR京橋イーストビル2階 |

ひばり法律事務所

ひばり法律事務所の特徴

令和に入ってから弁護士法人となったひばり法律事務所ですが、法人化の前から評判が良く、ネット上で悪い口コミを探すのが大変なほど。

それだけ利用するメリットも大きいです。

- YouTubeなどで債務整理に関する説明を詳しく行う

- 費用面がリーズナブル

- 女性専用窓口がある

- 全国対応し、無料で出張してくれる

YouTubeなどで債務整理について説明しているひばり法律事務所。インタビューも多くこなしており、自己破産とは何かなど、債務整理に関する疑問を少しでも払拭しようと努力しています。

費用面では全体的にリーズナブルで、しかも全国対応・無料出張ありと相談者・依頼者への配慮が行き届いているのもひばり法律事務所ならではのメリットです。

女性専用窓口も用意され、女性弁護士が対応を行うため、様々な事情を抱える女性でも安心して相談・依頼が行えるようになっていることも女性にとってのメリットになります。

ひばり法律事務所の自己破産費用

| 相談料 | 無料 |

|---|---|

| 着手金 /1件 | 220,000円~ |

| 報酬金 /1件 | 220,000円~ |

| その他諸経費 /1件 | 5,500円 |

※税込 ※予納金・郵券・交通費など実費あり

| 企業形態 | 弁護士法人 |

|---|---|

| 主な業務 | 借金問題・離婚・相続など |

| 所在地 | 東京都墨田区江東橋4丁目22-4 第一東永ビル 6階 |

まとめ

今回は、自己破産のメリット・デメリットを中心に、自己破産後はどうなるのかなどを解説してきました。

自己破産後にクレジットカードを作ったり、住宅ローンを組んだりするのに10年程の時間がかかり、その間は、これまでの人生で大変な部分があるかもしれません。

しかし、家族や会社にバレる可能性は低く、賃貸の契約を家族名義にしたり、連帯保証人になってもらったりすれば特に支障なく生活することは可能です。

- 破産手続きのタイミングが非常に重要である

- クレジットカードや住宅ローンなど信用情報機関を利用するケースは最長10年利用できない

- 査定額20万円以上であれば売却され、20万円を下回ればセーフ

- 持ち家の場合は自己破産ではなく、個人再生なら手放さずに済む可能性が高い

自己破産後は人生で一番お金がない状態が訪れるかもしれませんが、その後頑張り次第で貯金を作ることができ、メリットも。

自己破産とは強い制限がかかりやすいからこそ帳消しにできるものという認識は持っておきましょう。

自己破産をしたどうなるのか知りたい方、住宅ローンの債務に困っていて持ち家を守りたいけど借金を圧縮したい方などは、債務整理に強い弁護士・司法書士の無料相談を利用しましょう。

自己破産とはどういうものか、メリットはあるのか、自己破産をするべきかどうかで迷っている方は、借金の減額診断サイトを活用してみましょう。